El machine learning en finanzas es básicamente el uso de modelos que aprenden de datos históricos y en tiempo real para predecir riesgos, ingresos y liquidez mediante la automatización de decisiones como crédito, fraude y presupuestos.

Esto permite conocer:

- Quiénes son los clientes más riesgosos.

- Cuándo anticipar movimientos de mercado.

- Cómo optimizar presupuestos.

- Cómo reaccionar frente a escenarios de incertidumbre.

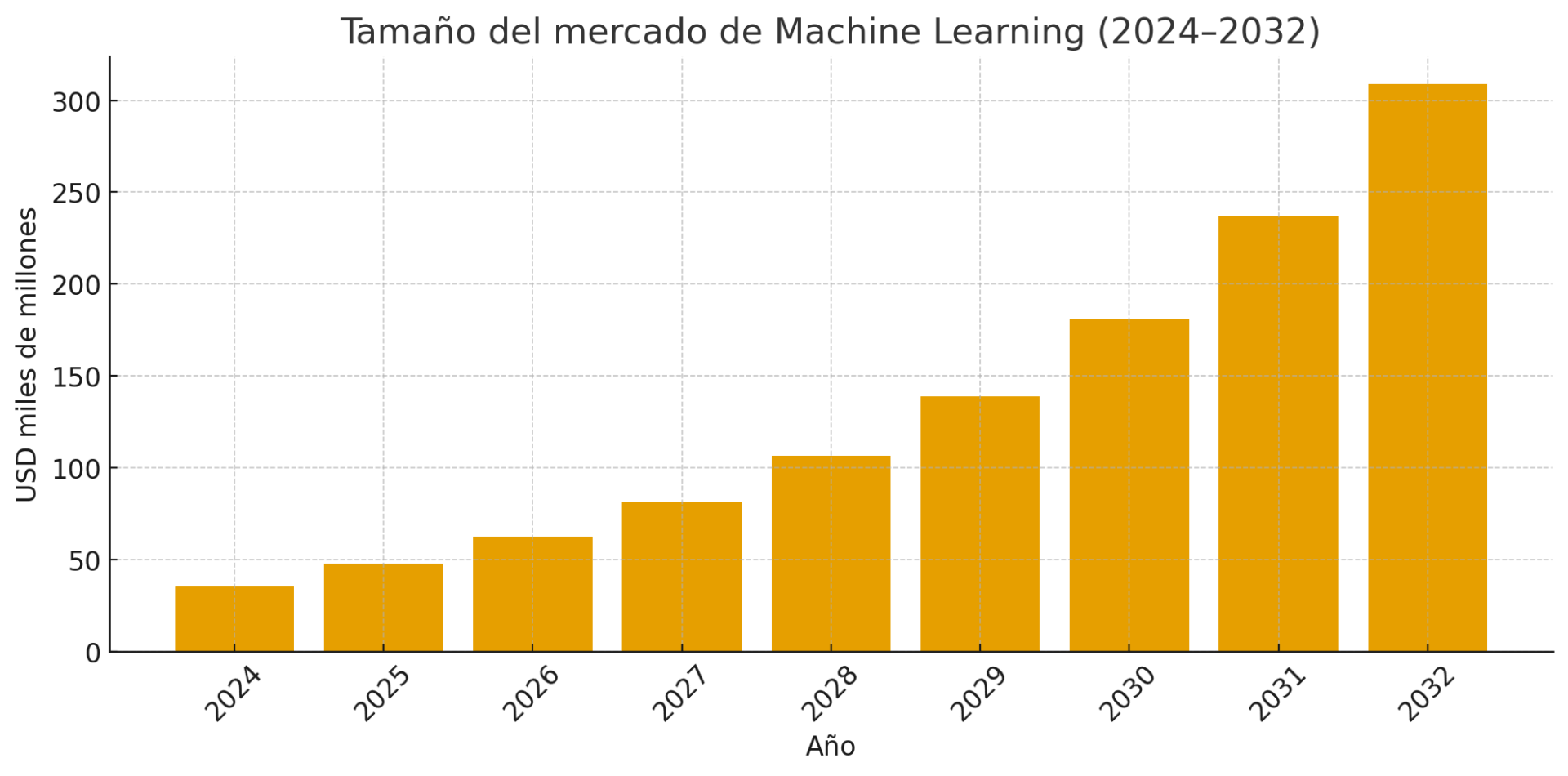

Su impacto es estratégico. Según un reporte de Fortune Business Insights, el mercado de machine learning se valoró en 35,3 mil millones de dólares en 2024, se espera que se sitúe en 47,9 mil millones en 2025 y, con una tasa compuesta anual del 30,5%, alcanzará los 309,6 mil millones para el 2032. Estos números no solo reflejan innovación, sino que también son una enorme oportunidad.

De acuerdo con la EBA (Autoridad Bancaria Europea), la mayoría de bancos en la UE emplean machine learning para segmentar clientes, mejorar la atención y apoyar la toma de decisiones crediticias. Además, según agrega el BIS (Banco de Pagos Internacionales), alrededor del 70% de las firmas financieras usan IA para mejorar previsiones de flujo de caja, gestión de liquidez y detección de fraude

Desde IT Masters Mag, vamos a analizar cómo el machine learning impacta en la planificación y el presupuesto financiero de las empresas. Veremos:

- Qué tan preciso puede ser para proyectar ingresos y costos.

- Cómo permite simular escenarios estratégicos.

- De qué modo acelera los ciclos presupuestarios.

- Qué riesgos y desafíos implica para la gobernanza financiera.

Así, los líderes podrán entender no solo el qué, sino también el cómo y el por qué adoptar esta transformación.

Índice de temas

¿Cómo transforma el machine learning las finanzas modernas?

El machine learning (ML) se convirtió en una pieza fundamental para transformar la forma en que los bancos, los gestores de fondos y otras instituciones financieras operan, deciden y generan valor.

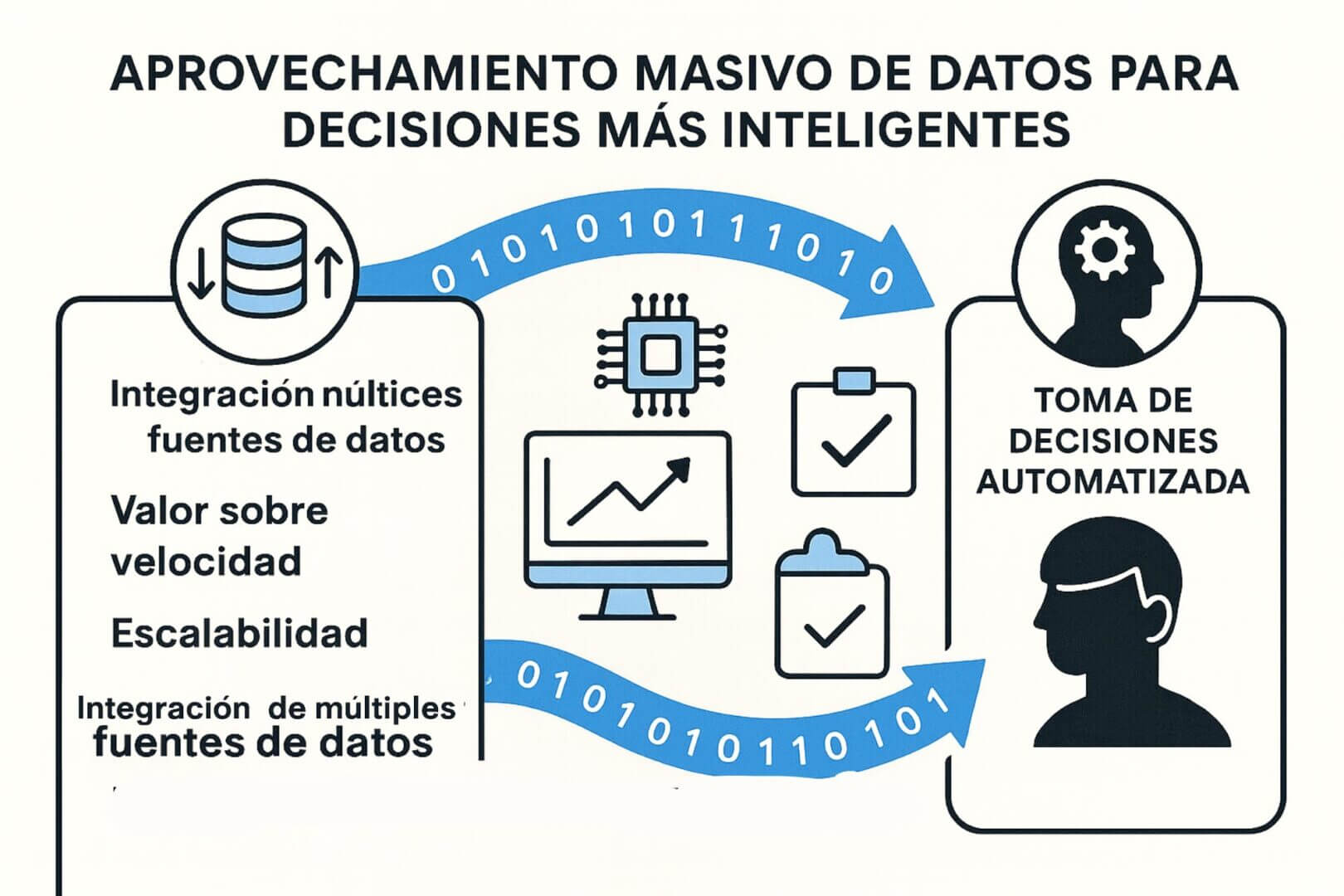

Su impacto se ve especialmente en dos frentes:

- El aprovechamiento masivo de datos.

- La toma de decisiones automatizada.

Aprovechamiento masivo de datos para decisiones más inteligentes

- Integración de múltiples fuentes de datos: en finanzas, ML integra datos tradicionales con fuentes menos convencionales (por ejemplo, analítica de clientes). Eso abre la puerta a comprender mejor a los clientes y anticiparse a riesgos u oportunidades.

- Valor sobre velocidad: gracias a ML se pueden extraer “señales” valiosas que antes quedaban ocultas o eran difíciles de analizar. Esas señales alimentan modelos predictivos, lo que ayuda a prever tendencias o clientes con alto potencial.

- Escalabilidad: a medida que crecen los volúmenes de datos, los modelos de ML permiten procesarlos y analizarlos sin depender exclusivamente del trabajo manual. Esto reduce costos y permite tomar decisiones informadas.

En síntesis: el machine learning en finanzas transforma el sector al explotar datos a escala y automatizar decisiones críticas. Esto permite análisis más precisos de riesgo, liquidez y clientes, reduciendo costos y mejorando la velocidad de respuesta ante el mercado.

Aplicaciones clave del machine learning en la gestión financiera

La utilización de machine learning en finanzas es una palanca práctica que habilita a las instituciones a tomar decisiones más rápidas, precisas y escalables.

Desde IT Masters Mag les presentamos un cuadro con las principales aplicaciones de machine learning en finanzas:

| Caso de uso | Qué aporta ML |

|---|---|

| Scoring y decisiones de crédito | Calcula riesgo rápido para aprobar préstamos o ajustar condiciones. |

| Detección de fraude | Detecta anomalías en transacciones en tiempo real y alerta/bloquea. |

| Trading y optimización de inversiones | Optimiza estrategias de compra/venta con datos históricos y señales. |

| Gestión de riesgos | Simula escenarios adversos y anticipa impactos para actuar preventivamente. |

| Cumplimiento regulatorio | Prioriza casos de mayor riesgo y asegura trazabilidad para auditorías. |

| Personalización y eficiencia operativa | Predice necesidades, personaliza ofertas y automatiza tareas repetitivas. |

| Impacto económico (Georgetown) | Ahorro potencial: hasta USD 240 mil millones en call centers USA para 2031. |

Scoring y decisiones de crédito

El machine learning en finanzas analiza grandes volúmenes de datos de clientes y su comportamiento financiero para calcular scores de riesgo de manera rápida y precisa. Esto hace posible aprobar préstamos de manera inmediata o ajustar condiciones según el perfil de cada cliente.

Un uso típico de machine learning en finanzas es integrar scoring crediticio con modelos de predicción de mora temprana. Un banco puede usar ML para detectar señales previas de atraso y ajustar límites, tasas o planes de pago antes de que el cliente caiga en default. El resultado es una cartera más sana, menor pérdida esperada y presupuestos de riesgo más precisos en FP&A.

Detección de fraude

Los modelos de machine learning identifican patrones de transacciones en tiempo real y detectan comportamientos anómalos antes de que se concreten operaciones sospechosas. Esto ayuda a reducir pérdidas, mejorar la seguridad y optimizar la asignación de recursos en equipos de monitoreo.

Trading y optimización de inversiones

En el ámbito de inversiones, el machine learning analiza datos históricos y señales del mercado para optimizar estrategias de compra y venta. Las decisiones se ajustan automáticamente según la información disponible.

Gestión de riesgos

La tecnología hace posible simular escenarios adversos y anticipar impactos en la liquidez, exposición al mercado o posibles incumplimientos. Esto ayuda a las instituciones a tomar medidas preventivas de manera rápida y basada en evidencia para fortalecer la resiliencia financiera.

Cumplimiento regulatorio

El machine learning en finanzas también se utiliza para analizar documentos y transacciones enfocándose en los casos de mayor riesgo. Esto optimiza recursos, acelera la investigación de posibles irregularidades y garantiza trazabilidad frente a auditorías y reguladores.

Personalización y eficiencia de las operaciones

Los modelos predictivos anticipan comportamientos de clientes y ofrecen productos adaptados a sus necesidades, mientras que la automatización de tareas repetitivas, como reconciliaciones o procesamiento de documentos, libera tiempo para que el personal se concentre en actividades estratégicas.

Un informe de la Universidad de Georgetown estima que la adopción de IA en centros de atención al cliente en Estados Unidos podría ahorrar hasta 240 mil millones de dólares en costos de mano de obra para 2031.

En síntesis: las principales aplicaciones de machine learning en finanzas incluyen scoring crediticio, fraude, trading, cumplimiento y personalización. En todos los casos, ML aporta decisiones más rápidas y consistentes, con capacidad de escalar sin aumentar recursos linealmente.

Qué hace que un proyecto de ML financiero realmente funcione

En la práctica, los proyectos de machine learning en finanzas que mejor funcionan no son los más sofisticados, sino los que empiezan con un objetivo financiero bien definido y datos confiables.

En implementaciones reales dentro del sector, suele verse un patrón claro:

- Cuando el modelo está anclado a un KPI concreto (precisión del forecast, reducción de desvíos, alertas tempranas de liquidez), el negocio adopta la herramienta rápido

- Cuando el proyecto arranca “por tecnología”, termina siendo un piloto que no escala.

Por eso, antes de pensar en algoritmos, conviene fijar qué decisión se quiere mejorar y qué variable se va a optimizar.

Otro aprendizaje frecuente es que el valor aparece cuando ML se integra al ciclo operativo, no cuando queda como tablero aislado. En finanzas es común encontrar modelos muy precisos en laboratorio que luego pierden impacto porque no se conectan con los procesos de presupuesto, control de gestión o reporte a dirección.

Las instituciones que logran resultados sostenibles suelen combinar tres cosas:

- Gobernanza de datos.

- Un flujo MLOps que cuide el rendimiento en el tiempo.

- Una “traducción” clara del output del modelo a acciones concretas (por ejemplo, “recalibrar gasto”, “bloquear transacción”, “ajustar forecast”).

Esa conexión entre predicción y decisión es la que transforma al ML en impacto financiero medible, no en un piloto aislado.

En síntesis: un proyecto de machine learning en finanzas escala cuando parte de un KPI claro, se apoya en datos gobernados y conecta el output del modelo con decisiones concretas (forecast, gasto, riesgo o liquidez). Sin esa integración, la precisión del algoritmo no se traduce en valor.

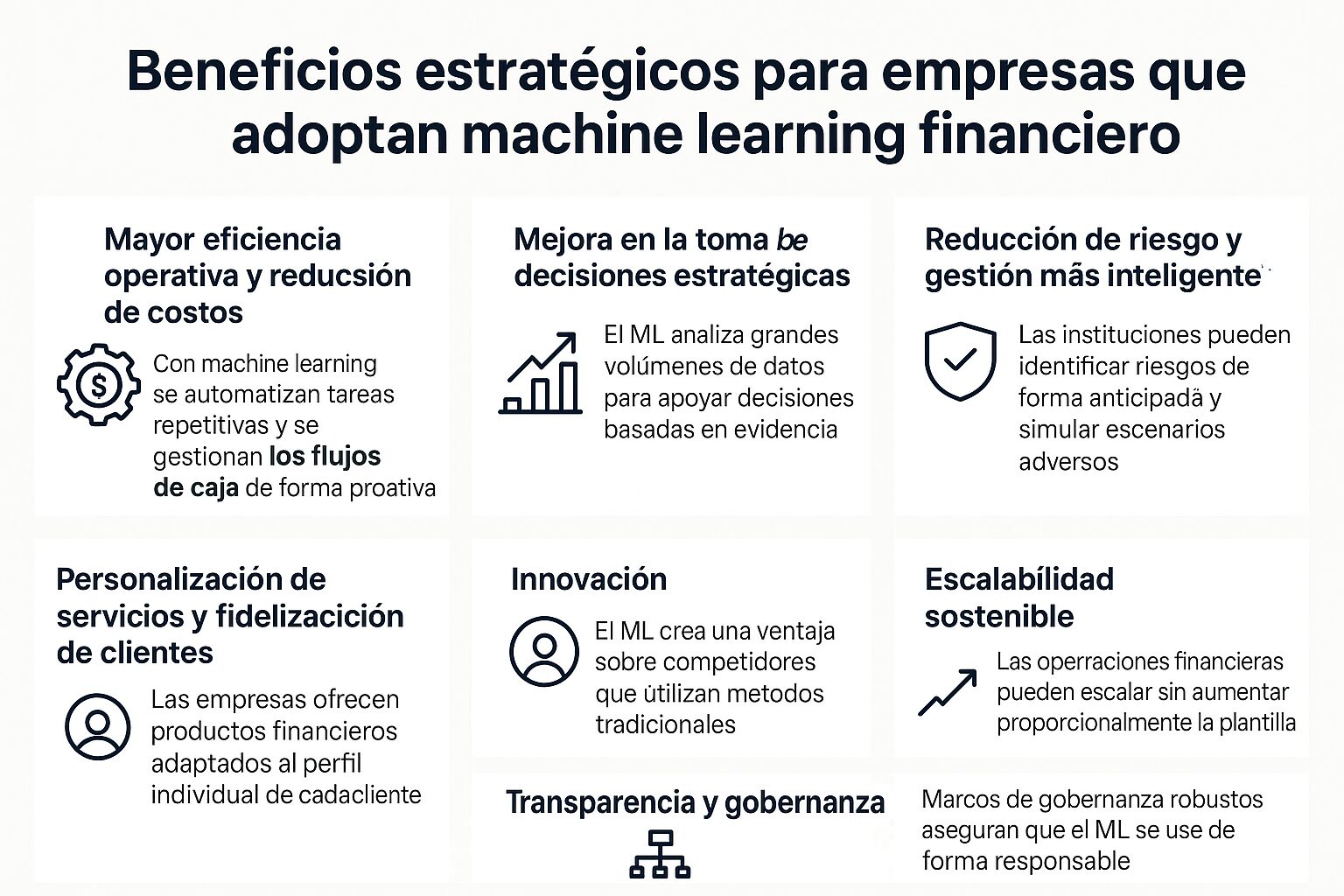

Beneficios estratégicos para empresas que adoptan machine learning financiero

Adoptar machine learning en finanzas puede transformar la estrategia de una empresa en varios niveles.

Mayor eficiencia operativa y reducción de costos

Con machine learning se automatizan tareas repetitivas:

- Conciliaciones bancarias.

- Procesamiento de facturas.

- Control de cuentas.

- Auditorías.

Además, al prever con más precisión los flujos de caja, las empresas pueden gestionar su tesorería de forma más eficiente para anticiparse cuándo habrá exceso o falta de liquidez y actuar proactivamente en lugar de reaccionar ante crisis.

Mejora en la toma de decisiones estratégicas

El ML puede procesar y analizar grandes volúmenes de datos (internos y externos) para generar predicciones más certeras y respaldar decisiones de negocio clave. Esto significa menos intuición y más decisiones basadas en evidencia, lo cual es fundamental para CEOs y CIOs que deben diseñar estrategias a mediano y largo plazo.

Por otro lado, según reportó Gartner en una encuesta, los CFOs están invirtiendo en modernización tecnológica con IA; por ejemplo, un 42% anticipa reducciones de plantilla en áreas de soporte gracias a la automatización. La capacidad de “ver” datos tempranamente permite reaccionar más rápido ante sorpresas del mercado.

Reducción de riesgo y gestión más inteligente

Gracias a la inclusión de machine learning en finanzas, las instituciones pueden identificar riesgos crediticios, operativos o de fraude de forma anticipada. También permite simular escenarios adversos para evaluar el impacto potencial en la liquidez o en la exposición financiera.

Esta gestión predictiva del riesgo minimiza pérdidas y también ayuda a cumplir con regulaciones al demostrar una gestión proactiva y basada en datos.

Personalización de servicios y fidelización de clientes

Las empresas pueden ofrecer productos financieros cada vez más adaptados al perfil individual de cada cliente (historial, comportamiento, preferencias). Esa personalización incrementa la retención, genera cross-selling y puede abrir nuevas fuentes de ingresos.

Innovación

Para una empresa que implemente ML en su área financiera, la capacidad predictiva y de automatización crea una brecha frente a competidores que dependen de métodos tradicionales. Al anticipar tendencias de mercado o detectar riesgos antes que otros, estas compañías pueden mover sus cartas con mayor precisión.

Además, usar machine learning para analizar datos financieros y no financieros abre nuevas oportunidades de negocio, como:

- Optimizar inversiones.

- Identificar mercados emergentes.

- Lanzar nuevos productos financieros.

Transparencia y gobernanza

La implementación responsable de machine learning necesita de marcos de gobernanza robustos. Las empresas que lo hacen bien, establecen:

- Trazabilidad en las decisiones automatizadas.

- Mecanismos de auditoría.

- Explicabilidad para los modelos.

Esto también facilita la relación con reguladores, ya que demuestra que las decisiones automatizadas son auditables y alineadas con las normativas.

Escalabilidad sostenible

El machine learning hace posible que las operaciones financieras escalen sin aumentar proporcionalmente la plantilla. Una empresa puede crecer en volumen de transacciones, clientes o geografías sin incurrir en costos operativos lineales. Esto se traduce en una ventaja estructural para instituciones que proyectan expansión o que operan en mercados volátiles.

En síntesis: adoptar machine learning en finanzas mejora eficiencia operativa, fortalece gestión de riesgo y habilita previsiones más confiables. El resultado es una ventaja competitiva basada en decisiones predictivas y automatización con gobernanza.

Retos esenciales para implementar machine learning en finanzas

Implementar machine learning en finanzas no es un camino libre de obstáculos. Las empresas que deciden adoptar esta tecnología enfrentan una serie de retos profundos.

La GAO (Oficina de Responsabilidad del Gobierno de los Estados Unidos) advirtió que el uso de IA, y en particular de machine learning, por parte de instituciones financieras abarca riesgos muy concretos, como:

- Sesgos en los préstamos.

- Problemas en la calidad de los datos.

- Vulnerabilidades de ciberseguridad.

- Limitaciones en la capacidad de supervisión regulatoria.

Calidad, volumen y gobernanza de los datos

Uno de los desafíos más importantes es garantizar que los datos disponibles sean suficientes, relevantes y de alta calidad. Muchos modelos de machine learning fallan o dan resultados poco confiables si los datos están incompletos, sesgados o duplicados.

Además, la gobernanza de datos, es decir, cómo se almacenan, quién tiene acceso, cómo se clasifican y actualizan, es otro aspecto fundamental. Sin controles firmes, puede haber riesgos de integridad o inconsistencias que socaven la fiabilidad del modelo.

En el ámbito financiero, donde las decisiones automatizadas pueden tener impacto directo en riesgos o pérdidas, una mala gobernanza de datos no es algo menor.

Transparencia y explicabilidad de los modelos

Muchos modelos de machine learning, sobre todo los más avanzados, funcionan como cajas negras y es difícil entender por qué tomaron una decisión particular. Esto genera un problema grave de explicabilidad. En finanzas, donde se necesitan justificar decisiones como otorgar un crédito, bloquear una transacción o cambiar condiciones, resulta esencial.

La falta de transparencia puede socavar la confianza interna (equipo de riesgo, dirección) y externa (reguladores, clientes). Además, dificulta la auditoría y la rendición de cuentas, lo que puede ser un freno importante para la adopción. Por eso, muchas instituciones están explorando soluciones de IA explicable (XAI) para equilibrar eficiencia con gobernanza.

Un modelo financiero solo escala si es gobernable. Necesita datos de calidad, explicabilidad (XAI) para auditoría regulatoria y un ciclo MLOps que monitoree drift y reentrene antes de que caiga la precisión.

En materia regulatoria, yendo al caso específico de Estados Unidos, el Servicio de Investigación del Congreso de dicho país señaló que el avance del machine learning en finanzas ya está chocando con marcos legales existentes.

La Equal Credit Opportunity Act (Regulation B) obliga a que las entidades expliquen por qué rechazan un crédito, algo que se vuelve complejo cuando se utilizan modelos opacos de IA. A su vez, la Gramm-Leach-Bliley Act exige proteger la privacidad de los datos financieros; sin embargo, el informe advierte que modelos cada vez más potentes podrían reidentificar información teóricamente anonimizada.

Regulación, ética y responsabilidad

El marco regulatorio para la IA y el machine learning en finanzas aún está en desarrollo en muchas jurisdicciones, lo que genera incertidumbre. Las instituciones deben navegar un panorama legal que todavía no está actualizado:

- Regulación de protección de datos.

- Obligaciones de reporte.

- Regulaciones financieras antiguas que no contemplaban IA.

Además, el uso de modelos opacos o sesgados puede generar decisiones injustas o discriminatorias. El BIS advierte que estos sesgos pueden perpetuar desigualdades en acceso a crédito. También existe un riesgo sistémico si muchos actores financieros usan algoritmos similares que, al reaccionar en conjunto, podrían generar vulnerabilidades de estabilidad.

Por otro lado, la falta de rendición de cuentas o auditoría de los modelos (por ejemplo, cuando se usan proveedores externos) puede aumentar los riesgos regulatorios.

Infraestructura tecnológica e integración con sistemas existentes

Para adoptar machine learning en finanzas hace falta una infraestructura tecnológica robusta que soporte:

- Almacenamiento masivo.

- Procesamiento de datos en tiempo real.

- Escalabilidad.

- Mantenimiento.

Muchas instituciones financieras operan con sistemas legados, como ERP, que no están diseñados para integrarse fácilmente con plataformas de IA avanzada.

Además, para mantener los modelos una vez en producción es necesario un enfoque de MLOps que garantice:

- Versionado.

- Re-entrenamiento.

- Monitoreo de rendimiento.

- Mitigación de riesgos.

Sin esa disciplina, los modelos pueden degradarse o volverse obsoletos.

Sesgos y discriminación

Los modelos de machine learning aprenden de datos históricos, que pueden contener sesgos estructurales (por ejemplo, discriminación en crédito). Si no se detectan ni corrigen, esos sesgos se replican e incluso se amplifican, lo que puede llevar a decisiones injustas o riesgos reputacionales graves.

Garantizar equidad exige tanto la:

- Utilización de técnicas, como el testeo o fairness.

- Y un marco organizativo que cuente con equipos multidisciplinarios y procesos de revisión.

Ciberseguridad y privacidad

Los modelos de ML necesitan manejar datos sensibles (financieros, personales). Esto plantea riesgos de filtración, ataques o mal uso. La protección de esos datos exige, además de cifrado, políticas de acceso y mecanismos para mitigar el riesgo de exposición.

Por otro lado, en algunos casos puede ser necesario adoptar enfoques más avanzados para preservar la privacidad, como el federated learning, que entrena modelos sin centralizar datos sensibles.

Costos y retorno de inversión (ROI)

Montar un proyecto de ML no es barato, ya que se necesita de una inversión en:

- Talento especializado (científicos de datos, ingenieros ML).

- Infraestructura (hardware, cloud).

- Procesos de adopción (pilotos, pruebas, validación).

Muchas empresas subestiman estos costos, lo que puede retrasar el retorno de la inversión. Además, si los modelos no entregan resultados claros o medibles, el negocio puede dudar en escalar la solución.

Mantenimiento

Los modelos no son estáticos, y con el paso del tiempo pueden cambiar las condiciones de los datos (distribución, nuevas variables). Esto se conoce como drift. Si no se monitorea y se reentrena adecuadamente, los modelos pierden precisión y pueden generar decisiones erróneas.

Administrar este ciclo requiere un buen sistema de MLOps, así como una gobernanza clara.

En síntesis: implementar machine learning en finanzas implica retos de datos (calidad/gobernanza), explicabilidad, regulación, sesgos y ciberseguridad. Sin estos controles, los modelos pueden perder precisión, generar riesgos reputacionales o incumplir normativas.

Cuándo el machine learning no es la respuesta (y qué usar en su lugar)

Aunque el machine learning en finanzas aporta un valor enorme, no siempre es la mejor solución. En algunos contextos, insistir con ML puede generar más costo y riesgo que beneficios, sobre todo si la organización aún no tiene las bases listas para sostener modelos en producción.

Hay señales bastante claras de cuándo conviene frenar, ajustar o elegir otro enfoque:

- Datos insuficientes o poco confiables: si no se tiene históricos completos o gobernados, el modelo aprende mal y produce forecasts erráticos. En estos casos, suele ser más efectivo empezar con mejoras de data quality y analítica descriptiva antes de automatizar predicciones.

- Decisión de bajo impacto o sin KPI asociado: si el caso de uso no mueve un indicador crítico, ML corre el riesgo de quedarse en piloto. Primero se define la decisión y la métrica, después el algoritmo.

- Alta exigencia regulatoria sin explicabilidad: cuando el negocio debe justificar cada decisión, usar modelos “caja negra” puede ser un problema. Si no hay capacidad XAI y auditoría, conviene priorizar modelos más simples y transparentes o reglas híbridas.

- Costo mayor al beneficio esperado: hay escenarios donde un modelo estadístico clásico o una regla bien diseñada resuelve el 80% del problema con una fracción del esfuerzo. ML vale la pena cuando el ROI marginal supera el costo de entrenar, desplegar y mantener.

- Procesos aún manuales y no estandarizados: si el ciclo financiero todavía depende de planillas dispersas o criterios distintos por área, ML no escala: amplifica el desorden. Primero hay que estandarizar el proceso y recién después automatizarlo.

Herramientas y tecnologías indispensables para machine learning financiero

Para implementar machine learning en finanzas con éxito, no alcanza con tener buenas ideas; se necesita un stack tecnológico sólido que cubra desde el procesamiento de datos hasta el despliegue y la gobernanza de los modelos.

Desde IT Masters Mag presentamos las herramientas y tecnologías más relevantes para instituciones financieras que quieren escalar proyectos de machine learning:

| Categoría | Ejemplos | Uso |

|---|---|---|

| Cloud | AWS, Google Cloud, Azure | Entrenamiento, despliegue, almacenamiento |

| ML / Frameworks | Scikit-learn, TensorFlow, PyTorch | Modelos, análisis de riesgo, NLP |

| Feature Store | — | Variables consistentes para entrenamiento y producción |

| Data / Tiempo real | Kafka, Flink, Spark, S3 | Ingesta y procesamiento de datos masivos |

| MLOps | — | Versionado, monitoreo, despliegue seguro |

| XAI | SHAP, LIME | Explicabilidad de modelos |

| FinML | Zest AI, AWS Fraud | Scoring, riesgo, fraude |

| NLP | SpaCy, Hugging Face | Contratos, informes |

| Seguridad | RegTech, infraestructura segura | Protección de datos, AML |

Plataformas en la nube (Cloud)

- AWS (Amazon Web Services): AWS ofrece una suite muy completa para ML en finanzas. Con servicios como Amazon SageMaker puedes entrenar y desplegar modelos de aprendizaje automático de forma escalable. También dispone de herramientas especializadas para el sector financiero, como Amazon Fraud Detector para detección de fraude.

- Otras nubes: otros proveedores como Google Cloud o Microsoft Azure son ampliamente utilizados en finanzas para proyectos de IA y ML, ya que permite manejar almacenamiento, entrenamiento, inferencia y seguridad con alta escalabilidad.

Librerías y frameworks de machine learning

- Scikit‑learn: es una de las librerías más utilizadas para tareas clásicas de ML como regresión, clasificación y clustering. Es ideal para prototipado rápido, análisis de riesgo, modelos de crédito o fraude.

- TensorFlow y PyTorch: muy usadas en finanzas para modelos más complejos, como redes neuronales profundas, análisis de series temporales o procesamiento de lenguaje (NLP). Herramientas open source como estas permiten construir modelos sofisticados para riesgo financiero.

- Deeplearning4j: una opción interesante si la empresa trabaja con Java o JVM. Permite ejecutar redes neuronales profundas, escalar en entornos distribuidos y realizar inferencia eficiente.

- Apache SystemDS: ds un sistema open source para ML que cubre todo el ciclo de vida del dato (entrenamiento, inferencia, etc.) y ofrece optimización automática para diferentes infraestructuras (Spark, Hadoop).

Feature Store

Un feature store es un repositorio centralizado donde se guardan las “features” (variables transformadas) utilizadas tanto para entrenar modelos como para hacer inferencia en producción. Su utilización garantiza:

- Consistencia entre entrenamiento y producción.

- Acelera el desarrollo.

- Mejora la colaboración entre equipos.

Muchas decisiones dentro del contexto financiero dependen de las mismas features, y un feature store bien diseñado evita discrepancias en producción.

Procesamiento de datos y arquitectura en tiempo real

- Para casos como detección de fraude, se necesita una arquitectura que procese streams de datos. Herramientas como Apache Kafka, Apache Flink o Spark Structured Streaming son fundamentales para ingerir datos de transacciones y alimentar modelos en línea.

- Además, el uso de data lakes o almacenes distribuidos (como S3 en AWS) resulta fundamental para guardar grandes volúmenes de datos históricos que luego se usarán para entrenar los modelos.

Plataformas de MLOps / DevOps para modelos

Para que un modelo de ML financiero no sea solo un prototipo, necesita ser gestionado como un activo productivo. Para ello, se deberán emplear frameworks de MLOps para:

- Gestionar versiones de modelo.

- Reentrenamientos.

- Monitoreo (drift).

- Despliegue de forma segura.

Estas plataformas también automatizan el ciclo de vida del modelo y aseguran que los modelos desplegados en producción mantengan su rendimiento con el correr del tiempo.

Explicabilidad y auditoría de modelos (XAI)

Dado que en finanzas las decisiones automatizadas deben ser explicables, es fundamental usar herramientas de IA explicable (XAI):

- Métodos como SHAP o LIME ayudan a entender qué variables están impulsando las predicciones de un modelo.

- En el ámbito financiero se recomienda aplicar XAI con un enfoque domain-driven para diseñar explicaciones que tengan sentido para equipos de riesgo y compliance, y no solo para los ingenieros.

Herramientas específicas de ML para finanzas (“FinML”)

- Zest AI: es una plataforma que usa ML para suscripción crediticia, scoring crediticio y predicción de riesgo. Su software construye, válida y despliega modelos de suscripción de préstamos.

- Otros productos en la nube (como los de AWS) ofrecen servicios como detección de fraude o validación de identidad. Esto hace posible acelerar el desarrollo de aplicaciones financieras con machine learning sin partir desde cero.

Herramientas de NLP y procesamiento de documentos

Es útil contar con librerías de NLP (Natural Language Processing) y frameworks de extracción de información para aplicar machine learning en tareas como lectura de contratos o análisis de informes. Muchas instituciones usan modelos basados en Transformer o librerías como SpaCy, Hugging Face, combinadas con su infraestructura de ML cloud para procesar documentos masivos.

Seguridad

- Infraestructura de seguridad: más allá de las herramientas de ML, es necesario integrar soluciones seguras para proteger los datos confidenciales de clientes.

- Tecnologías de “RegTech”: aunque no son puramente machine learning, muchas soluciones de RegTech integran IA/ML para detectar lavado de dinero (AML) y generar reportes automatizados.

En síntesis: para escalar machine learning en finanzas se necesita un stack completo: cloud, frameworks ML, pipelines de datos, MLOps y XAI. Estas capas aseguran modelos productivos, auditables y sostenibles en el tiempo.

Impacto del machine learning en la planificación y presupuesto empresarial

Ya no se trata solo de proyectar cifras con base en tendencias históricas, sino que de incorporar modelos predictivos y datos en tiempo real para tomar decisiones más ágiles e informadas.

Mayor precisión en las previsiones y presupuestos

Una de las contribuciones más potentes del machine learning es la mejora en la exactitud de las proyecciones. Las soluciones de AI para forecast financiero analizan enormes volúmenes de datos estructurados (ventas históricas, costos operativos) y no estructurados (noticias, indicadores macroeconómicos) para generar predicciones más ajustadas.

Estas plataformas posibilitan que los equipos de Finanzas y Planificación (FP&A) usen modelos predictivos que aprenden constantemente con cada nuevo dato, en lugar de depender de modelos estáticos. Esto mejora la competitividad estratégica de una empresa.

En FP&A, el machine learning en finanzas mejora la precisión del forecast porque combina ventas históricas con señales externas (inflación, tasas, demanda) y ajusta el presupuesto conforme cambian los datos.

Una empresa con múltiples unidades de negocio puede predecir faltantes o excesos de caja con semanas de anticipación y ajustar inversiones de corto plazo o líneas de crédito. Esto reduce costo financiero ymejora decisiones de capital de trabajo.

Escenarios futuros y planificación estratégica

Otro impacto importante es la capacidad de simular múltiples escenarios futuros mediante el uso ML. Estos modelos proyectan cómo podrían cambiar los resultados empresariales ante distintas variables, como:

- Tasas de interés.

- Demanda.

- Interrupciones de la cadena de suministro.

- Entre otras cosas.

Las simulaciones permiten evaluar riesgos y oportunidades de forma más sofisticada.

Por otro lado, también se puede usar machine learning en finanzas para hacer análisis de drivers financieros. Este consiste en que en lugar de proyectar crecimiento simplemente con una tasa fija, los modelos consideran relaciones subyacentes entre métricas operativas y resultados financieros, lo que da una base más realista para alojar recursos.

Reducción del ciclo de elaboración del presupuesto

Implementar machine learning puede acelerar el proceso de planificación presupuestaria. Muchas empresas que adoptan esta herramienta reportan una disminución del tiempo del ciclo presupuestario.

- Ejemplo: creación del presupuesto y el análisis de variaciones se vuelven más rápidos, ya que los modelos automatizados generan proyecciones sin tanto trabajo manual.

Esto libera al equipo financiero para dedicar más tiempo a tareas estratégicas, como lo pueden ser:

- Analizar los resultados.

- Ajustar planes según escenarios.

- Proponer inversiones.

Además, al automatizar la generación de presupuestos semillas con ML, se reduce la carga de trabajo manual y se minimiza el margen de error humano.

Ajustes dinámicos

Una ventaja estratégica del uso de machine learning en finanzas es que permite presupuestos dinámicos. Es decir, en lugar de fijar valores una vez al año y olvidarlos hasta la revisión, los modelos pueden ajustarse conforme ingresa nueva información.

- Ejemplo: si se cierra un gran contrato o cambia una proyección de mercado, el sistema puede actualizar sus predicciones y alertar al equipo financiero para que reevalúe asignaciones presupuestarias.

Este modelo adaptativo es fundamental para responder con agilidad a fluctuaciones del mercado.

Detección de anomalías y control presupuestario

El ML también mejora el control presupuestario. Mediante algoritmos de detección de anomalías, es posible identificar gastos que se desvían de lo esperado o detectar patrones inusuales que podrían indicar errores o riesgos operativos. Estas capacidades hacen posible realizar un seguimiento más fino del desempeño financiero.

Esto, además de mejorar la gobernanza interna, facilita la elaboración de reportes más confiables para la dirección y otras áreas.

Alineación estratégica y toma de decisiones

Al incorporar ML en la planificación financiera, las empresas alinean sus recursos con sus objetivos estratégicos. Las proyecciones más confiables y los escenarios simulados permiten decidir, por ejemplo:

- Cuánto invertir en nuevas líneas de negocio.

- Cuándo reasignar presupuesto para marketing.

- Cuándo reservar capital para riesgo.

Esta alineación habilita a los ejecutivos a respaldar sus decisiones con datos sólidos y justificar inversiones ante stakeholders.

Reducción de la carga operativa y aumento de productividad

Gracias a la implementación de machine learning en finanzas, muchas tareas de FP&A que antes necesitaban de muchas horas de trabajo manual pueden automatizarse. Esto, a su vez, también representa un ahorro de tiempo y costos, porque reduce la dependencia de procesos repetitivos y alivia la sobrecarga operativa.

Riesgo y gobernanza

Las empresas también mejoran sus mecanismos de gobernanza financiera. Los modelos predictivos y de simulación proporcionan transparencia, ya que muchas herramientas modernas integran explicabilidad (XAI). Esto hace posible que los ejecutivos puedan entender cómo se generaron las previsiones y qué variables están impulsando los resultados.

En síntesis: el machine learning en finanzas eleva la precisión del forecast, acelera ciclos presupuestarios y permite presupuestos dinámicos. También detecta anomalías temprano, conectando predicción con decisiones de inversión y control.

Estrategias para acelerar la adopción y éxito del machine learning en empresas financieras

Implementar machine learning en finanzas de forma efectiva necesita más que tecnología; necesita un plan estratégico que integre cultura, datos, talento y gobernanza.

Desde IT Masters Mag les presentamos algunas estrategias clave para acelerar la adopción y el éxito de machine learning en finanzas:

Construir una cultura de adopción basada en aprendizaje

Para que el machine learning se arraigue, es fundamental incentivar la capacitación y el intercambio de conocimiento. Según el artículo “La organización que aprende: Cómo acelerar la adopción de la inteligencia artificial” de McKinsey & Company, las empresas que más tuvieron éxito ofrecen recompensas por adquirir nuevas habilidades con IA y por ayudar a otros en la organización durante la curva de adopción.

También se resalta la importancia de promover una cultura de experimentación en la que se deben empezar con pilotos pequeños, que permitan aprender sin asumir grandes riesgos, y luego ir escalando progresivamente.

Asegurar una gobernanza responsable y regulatoria

Ya que el sector financiero está fuertemente regulado, las empresas deben definir políticas claras para el uso de ML:

- Control de datos.

- Trazabilidad de modelos.

- Auditoría.

- Evaluaciones de riesgo.

- Ética.

- Transparencia.

Contar con un marco de IA responsable ayuda a generar confianza entre reguladores, clientes y equipos internos.

Aprovechar plataformas cloud con soporte especializado

No es necesario comenzar desde cero. Es recomendable utilizar servicios escalables en la nube como AWS para levantar las capacidades de machine learning rápidamente, sin tener que invertir en infraestructura física costosa. Estas plataformas ofrecen herramientas específicas que ayudan a reducir el time to market y permite concentrarse en casos de negocio concretos.

Desplegar proyectos piloto estratégicos

Una buena forma de empezar es con pilotos que tengan impacto claro y medible, como por ejemplo:

- Detección de fraude.

- Scoring de crédito.

- Forecasting de tesorería.

Al lograr resultados rápidos y visibles, se puede demostrar el ROI y convencer a los líderes de escalar.

Invertir en talento interdisciplinario

No basta con tener científicos de datos: se necesitan equipos multidisciplinarios (datos, riesgo, negocio, IT, compliance) que trabajen en conjunto. La capacitación continua es clave: según GitLab, es importante desarrollar una estructura de IA que permita que todos los niveles participen, aprendan y se adapten.

Además, hay que diseñar roles claros: quién va a liderar la estrategia de IA, quién va a monitorizar los modelos, quién va a evaluar el impacto regulatorio, etc.

Medir y comunicar el ROI de forma clara

Para mantener el apoyo de la alta dirección, es fundamental definir métricas de éxito desde el principio:

- Ahorro de costos.

- Disminución de pérdidas por fraude.

- Incremento en ingresos.

- Reducción del tiempo de ciclo.

- Mejora en la experiencia del cliente.

Documentar los resultados y demostrar cómo escalar esas mejoras puede justificar inversiones mayores y mantener el impulso en la transformación.

La ventaja competitiva del machine learning en finanzas no está en predecir más, sino en decidir mejor, ya que puede anticipar desvíos, priorizar recursos y habilitar presupuestos dinámicos en mercados volátiles.

En síntesis: para que machine learning en finanzas genere ROI, las empresas deben combinar cultura, gobernanza responsable, pilotos con impacto medible, talento interdisciplinario y métricas claras. Escalar requiere integrar ML al proceso financiero, no aislarlo en dashboards.